Rentabilität

1. Überblick

Die R. eines Unternehmens oder Investitionsprojekts stellt ein Maß für dessen Wirtschaftlichkeit dar und wird innerhalb der bilanzorientierten Jahresabschlussanalyse, des Konzerncontrollings oder auch im Rahmen statischer Investitionsrechenverfahren standardmäßig mit Blick auf die Analyse der Erfolgslage bestimmt. Ausgangspunkt für die Berechnung der R. ist die Überlegung, dass der im Jahresüberschuss ausgedrückte (absolute) Periodenerfolg dadurch aussagekräftiger wird, wenn er auf andere sinnvolle Einflussgrößen bezogen wird. Bei der R. handelt sich demnach um eine relative Kennzahl. R.s-Kennzahlen zeigen jeweils die Effizienz des Vermögens- bzw. Kapitaleinsatzes und können sowohl zur Beurteilung von Unternehmen im Zeitablauf als auch für den Vergleich zwischen Unternehmen innerhalb einer Branche oder – bei entsprechender Vorsicht – über Branchengrenzen hinweg verwendet werden. Für praktische Analysezwecke werden insb. folgende R.s-Kennzahlen berechnet:

a) die Umsatz-R.,

b) die Eigenkapital-R.,

c) die Gesamtkapital-R. und

d) der ROI.

Die in die einzelnen R.s-Kennzahlen einzubeziehenden jahresabschlussorientierten Größen galten dabei lange Zeit insofern als geklärt, als – abgesehen von einigen Unterschieden im Detail – zumindest über die Berechnungsschritte Einheitlichkeit herrschte. In den letzten Jahren haben dann aber insb. im Zusammenhang mit der Gesamtkapital-R. verstärkt Varianten dieser Kennzahl wie der ROCE, der ROIC oder der RONA Beachtung in der Unternehmenspraxis gefunden. Eine cashfloworientierte Variante der Gesamtkapital-R., die insb. im Kontext der Ansätze einer wertorientierten Steuerung betrachtet wird, stellt schließlich der CFROI dar.

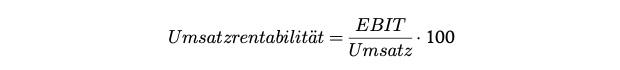

2. Umsatzrentabilität

Die Umsatz-R., die u. a. auch als Umsatzrendite, Gewinnmarge, Gewinnspanne, Operating Profit Margin oder ROS bezeichnet wird, ergibt sich als das Verhältnis des Gewinns zum Umsatz. Die Kennzahl zeigt, wie viel Prozent des Umsatzes dem Unternehmen als Gewinn verbleiben. Entspr. ist sie ein Maß für die Erfolgskraft von Leistungsentstehung und Leistungsverwertung. Zwecks Vermeidung von Steuer- und Kapitalstruktureffekten im Rahmen von Unternehmensvergleichen bietet es sich an, das EBIT als Gewinngröße zu verwenden.

In betrieblichen Anwendungen werden auch andere Gewinngrößen wie das EBT oder der Jahresüberschuss verwendet. Zudem lässt sich unter Rückgriff auf das EBITDA eine cashfloworientierte Variante der Umsatz-R. bestimmen.

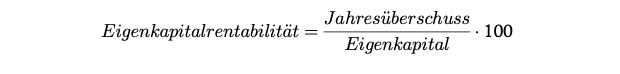

3. Eigenkapitalrentabilität

Die Eigenkapital-R. richtet sich vornehmlich an die Investoren und gibt die Verzinsung des investierten Eigenkapitals (i. S. d. Zuwachses des Eigenkapitals) an. Als Ergebnisgröße dient regelmäßig der Jahresüberschuss (nach Unternehmenssteuern). Die verwendete Kapitalgröße lässt sich auf verschiedenen Wegen bestimmen. So ist eine Bestimmung als Durchschnitt des Periodenanfangs- und Periodenendwertes möglich. Teilweise findet sich auch eine Durchschnittsbildung auf Basis von Quartals- oder Monatsdaten. Sofern auf eine Durchschnittsbildung verzichtet wird, findet sich in betrieblichen Anwendungen häufig die Verwendung des Eigenkapitals am Periodenende, wobei ein Bezug zum Eigenkapital am Periodenanfang im Hinblick auf eine Interpretation als Verzinsung konzeptionell überzeugender ist.

Varianten dieser Kennzahl lassen sich ermitteln, wenn z. B. das Konzernergebnis (Jahresüberschuss) verwendet wird oder Bereinigungen (z. B. des Ergebnisanteils von Minderheiten) berücksichtigt werden.

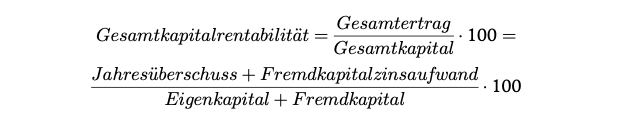

4. Gesamtkapitalrentabilität

Die Gesamtkapital-R., die in der Literatur vereinzelt fälschlicherweise mit dem ROI gleichgesetzt wird, ergibt sich wie folgt:

Die Definition der Gesamtkapital-R. zeigt, dass die Kennzahl i. S. einer Unternehmens-R. interpretiert werden kann. Die Gesamtkapital-R. gibt Auskunft darüber, wie erfolgreich das Unternehmen insgesamt gearbeitet hat, wobei die Art der Finanzierung nicht gesondert betrachtet wird. Entspr. ist die Kennzahl ein Ausdruck für die durchschnittliche Rendite des insgesamt eingesetzten Kapitals. Während sie in der Jahresabschlussanalyse eine geringere Rolle als z. B. der ROI spielt, ist sie v. a. im Zusammenhang mit dem Leverage-Effekt von Bedeutung.

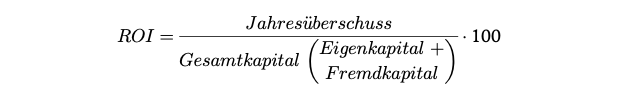

5. Return on Investment (ROI)

Die managementorientierte Renditekennzahl ROI bestimmt sich wie folgt:

Der ROI zeigt die Gewinnkraft des insgesamt zur Verfügung stehenden Kapitals auf und kann der Unternehmensleitung damit wertvolle Hinweise für die Unternehmenssteuerung geben.

6. Zusammenhänge zwischen den Rentabilitätskennzahlen

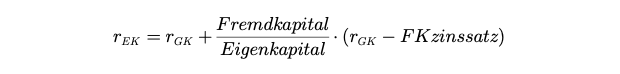

a) Eigenkapital- und Gesamtkapital-R.: Die Eigenkapital-R. (rEK) wird maßgeblich durch die Gesamtkapital-R. (rGK) und den Anteil des Fremdkapitals am Gesamtkapital determiniert. Formal gilt:

Im Falle vollständiger Finanzierung mit Eigenkapital (Fremdkapital = 0) entspricht die Eigenkapital-R. der Gesamtkapital-R. Mit steigendem Verschuldungsgrad (=Fremdkapital/Eigenkapital) wirkt sich die Differenz zwischen der Gesamtkapital-R. und dem Fremdkapitalzinssatz immer stärker auf die Eigenkapital-R. aus. Aufgrund dieser Hebelwirkung (Leverage) wird in der Literatur bzgl. dieses Zusammenhangs auch vom Leverage-Effekt gesprochen. Liegt die Gesamtkapital-R. über dem Fremdkapitalzinssatz, so steigt die Eigenkapital-R. mit zunehmendem Verschuldungsgrad. Ist die Gesamtkapital-R. hingegen geringer als der Fremdkapitalzinssatz, wirkt sich ein steigender Verschuldungsgrad negativ auf die Eigenkapital-R. aus.

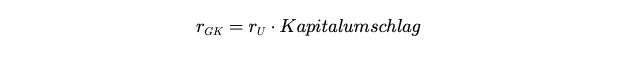

b) Gesamtkapital- und Umsatz-R.: Der Zusammenhang zwischen der Gesamtkapital-R. und der Umsatz-R. (rU) wird offensichtlich, wenn die Gesamtkapital-R. unter Rückgriff auf den Kapitalumschlag (=Umsatz/Gesamtkapital) wie folgt dargestellt wird:

Demnach lässt sich eine sinkende Umsatz-R. durch einen steigenden Kapitalumschlag kompensieren. An diese Darstellung der Gesamtkapital-R. anknüpfend kann ein hierarchisches, in der Literatur oft als ROI-Schema oder nach seinen historischen Ursprüngen im DuPont-Konzern auch als DuPont-Schema bezeichnetes Kennzahlensystem abgeleitet werden, in dem die Grundgrößen EBIT, Umsatz und Gesamtkapital über mehrere Stufen in ihre Komponenten zerlegt werden und diese Zerlegung im Ergebnis eine Beurteilung erlaubt, wie sich Veränderungen der Einflussgrößen auf die Spitzenkennzahl auswirken.

7. Abschließende Würdigung

Die Berechnung von R.-Kennzahlen greift auf Daten aus dem Jahresabschluss zurück, die zum einen dem Einfluss der Bilanzpolitik und zum anderem dem generellen Vergangenheitsbezug der Bilanzierung unterliegen. Trotz dieser generellen Restriktionen können R.s-Kennzahlen auf hoch aggregierter Ebene wertvolle Informationen über die wirtschaftliche Situation von Unternehmen oder Geschäftsbereichen liefern. Für das (Management) sind sie für Zwecke der Unternehmenssteuerung hilfreich und können zugleich Investoren bei Anlageentscheidungen unterstützen.

Literatur

A. G. Coenenberg/A. Haller/G. Mattner/W. Schultze: Einführung in das Rechnungswesen, 62016 • S. Schalwat: Rentabilität, in: W. Busse von Colbe/N. Crasselt/B. Pellens (Hg.): Lexikon des Rechnungswesens, 52015, 660–662 • J. Weber/B. E. Weißenberger: Einführung in das Rechnungswesen, 92015 • R. Ewert/A. Wagenhofer: Interne Unternehmensrechnung, 82014.

Empfohlene Zitierweise

S. Mölls: Rentabilität, Version 08.06.2022, 09:10 Uhr, in: Staatslexikon8 online, URL: https://www.staatslexikon-online.de/Lexikon/Rentabilit%C3%A4t (abgerufen: 21.11.2024)