Schattenwirtschaft

1. Einführung

Die informelle Wirtschaft umfasst ein breites Spektrum wirtschaftlicher Aktivitäten, die nicht besteuert, reguliert oder an Behörden gemeldet werden, d. h. Aktivitäten die außerhalb des Rechtssystems einer Gesellschaft stattfinden und daher nicht in den nationalen (Einkommens-)Konten (BIP) erfasst werden. Obwohl der informelle Sektor in allen Arten von Wirtschaftssystemen auf die eine oder andere Art vorhanden ist, ist man sich allgemein einig, dass seine Bedeutung in verschiedenen Zeiträumen und in verschiedenen Ländern unterschiedlich ist. Friedrich Schneider (2007) schätzt bspw., dass die durchschnittliche Größe der S. – ein wichtiger, wenn nicht der wichtigste Teil des informellen Sektors – im Jahr 2005 durchschnittlich 37 % des BIP in den Entwicklungsländern und durchschnittlich 39 % des BIP in den Transformationsländern der ehemaligen UdSSR und Osteuropas ausmachte. In den Industrieländern ist der Umfang geringer: Dort umfasst die S. im Durchschnitt „nur“ 15 % des BIP im Jahr 2005, eine trotzdem bemerkenswerte Größe.

Der Charakter von informellen wirtschaftlichen Aktivitäten unterscheidet sich je nach Entwicklungsstand eines Landes. In den Industrieländern sind diese häufig in Form von Aktivitäten wie Steuerhinterziehung, der Beschäftigung nicht angemeldeter Arbeitskräfte wie illegaler oder nicht dokumentierter Einwanderer sowie dem Schmuggel illegaler Waren wie Drogen und Schusswaffen ausgeprägt. In Entwicklungsländern sind informelle Wirtschaftsaktivitäten jedoch meist die Beschäftigungsquelle für einen erheblichen Teil der Bevölkerung. Dies liegt an dem Versäumnis der jeweiligen Volkswirtschaften, in der offiziellen Wirtschaft eine ausreichende Anzahl von (legalen) Arbeitsplätzen bereitzustellen. Folglich konzentrieren sich die Diskussionen über informelle Wirtschaftsaktivitäten in Industrieländern auf Arbeitslosigkeit, Probleme bei der Finanzierung öffentlicher Ausgaben, Steuerhinterziehung und antisoziales Verhalten, während informelle Wirtschaftsaktivitäten in Entwicklungsländern zentraler Aspekt des wirtschaftlichen sowie sozialen Lebens sind.

Ein Aspekt der informellen Wirtschaft, auf den sich ein Großteil der Literatur konzentriert, ist die S., d. h. die rechtswidrige Produktion, der Verkauf und/oder der Konsum dieser rechtswidrig erzeugten aber sonst legalen Güter und Dienstleistungen. Diese Aktivitäten werden typischerweise als S. im engeren Sinn bezeichnet. Die Do-it-yourself-Wirtschaft, d. h. die Produktion und der Verbrauch von Waren und Dienstleistungen im Haushaltssektor, und der illegale Teil der S., d. h. die (illegale) Produktion, der Verkauf und/oder der Konsum illegaler Waren und/oder Dienstleistungen wie z. B. Drogen, werden i. d. R. von der Analyse ausgeschlossen. Schmuggel, d. h. der illegale Handel mit legalen und/oder illegalen Waren, wird normalerweise in einem völlig separaten Zweig der Literatur untersucht. Der folgende Artikel fokussiert sich daher auf die S. im engeren Sinn.

2. Die Schattenwirtschaft: Definition und Determinanten

Eine häufig verwendete Definition ist, dass die S. alle derzeit nicht registrierten wirtschaftlichen Aktivitäten umfasst die zum offiziell berechneten BIP beitragen würden, wenn sie beobachtet werden könnten. Diese Definition wird bspw. von Bruno S. Frey und Werner Pommerehne, Edgar L. Feige und F. Schneider verwendet. Do-it-yourself-Aktivitäten sind in diesen Arbeiten typischerweise nicht enthalten. Eine Schätzung für den Umfang der S. und von Do-it-yourself-Aktivitäten für Deutschland wird von Andreas Buehn, Alexander Karmann und F. Schneider präsentiert. Philip Smith verwendet für die S. die Definition der marktbasierten Produktion von Gütern und Dienstleistungen, legal oder illegal, die in den offiziellen Schätzungen des BIP nicht abgebildet werden können. Eine der umfassendsten Definitionen umfasst diejenigen wirtschaftlichen Aktivitäten und das daraus erzielte Einkommen, das der staatlichen Regulierung, Besteuerung oder Beobachtungen entgeht.

Dieser Artikel schlägt folgende Definition zur Abgrenzung der S. vor. Die S. umfasst sämtliche marktbasierte, legale Produktion von Gütern und Dienstleistungen, die den Behörden aus folgenden Gründen absichtlich verborgen bleibt:

a) um die Zahlung von Steuern, z. B. Ertragssteuern oder Mehrwertsteuern,

b) um die Zahlung von Sozialversicherungsbeiträgen,

c) um gesetzliche Arbeitsmarktnormen wie Mindestlöhne, Höchstarbeitszeiten, Sicherheitsnormen usw. und

d) um Verwaltungsverfahren, z. B. das Ausfüllen statistischer Fragebögen oder andere Verwaltungsformvorschriften zu vermeiden.

Ein sinnvoller Ausgangspunkt für eine theoretische Diskussion zu den Determinanten der S. ist die wegweisende Studie von Michael G. Allingham und Agnar Sandmo zur Einkommensteuerhinterziehung. Während Schattenökonomie und Steuerhinterziehung nicht kongruent sind, implizieren Aktivitäten in der Schattenökonomie in den meisten Fällen die Umgehung direkter oder indirekter Steuern, so dass die die Steuerhinterziehung bestimmenden Faktoren höchstwahrscheinlich auch die S. beeinflussen. Rationale Wirtschaftssubjekte wägen die erwarteten Kosten der Besteuerung mit den Vorteilen der Steuervermeidung ab. Die Vorteile der Steuervermeidung ergeben sich aus dem individuellen Grenzsteuersatz und dem tatsächlichen individuellen Einkommen. In Untersuchungen zur S. wird der individuelle Grenzsteuersatz häufig grob anhand der Gesamtsteuerbelastung aus indirekten und direkten Steuern einschließlich der Sozialversicherungsbeiträge approximiert. Die erwarteten Kosten für die Nichteinhaltung von Vorschriften ergeben sich aus der Verfolgung der Vermeidung durch den Staat, d. h. aus dessen Prüftätigkeiten, die die Wahrscheinlichkeit der Aufdeckung erhöhen, und den Geldbußen, mit denen „entlarvte“ Personen konfrontiert werden. Die individuelle Steuermoral spielt dabei selbstverständlich ebenfalls eine Rolle. Zusätzliche Kosten können neben der reinen Bestrafung durch die Steuerverwaltung in Form psychischer Kosten wie Scham oder Reue auftreten. Auch individuelle finanzielle Kosten sind denkbar, bspw. wenn ein Reputationsverlust entsteht und dadurch zukünftige Erträge minimiert werden.

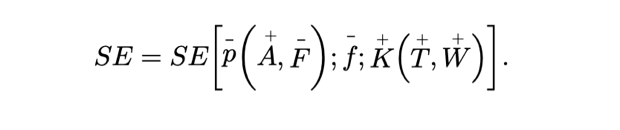

Die Entscheidung sich ganz oder teilweise in der S. zu engagieren, ist eine Entscheidung unter Unsicherheit. Abgewogen wird zwischen den Gewinnen, wenn die schattenwirtschaftlichen Aktivitäten unentdeckt bleiben und den Verlusten, wenn sie entdeckt und bestraft werden. Schattenwirtschaftliche Aktivitäten (SE) hängen somit negativ von der Entdeckungswahrscheinlichkeit p und potenziellen Bußgeldern f und positiv von den Opportunitätskosten K des Verbleibs in der offiziellen Wirtschaft ab. Die Opportunitätskosten werden positiv durch die Steuerlast T und die Arbeitskosten W determiniert – das in der S. generierte individuelle Einkommen wird i. d. R. als Arbeitseinkommen und nicht als Kapitaleinkommen (Kapital) aufgefasst. Je höher die Steuerbelastung und die Arbeitskosten sind, desto höher ist der Anreiz, diese Kosten durch Abwanderung in die S. zu vermeiden. Die Entdeckungswahrscheinlichkeit p selbst hängt positiv vom Umfang der Abschreckungsmaßnahmen A der Steuerbehörden und negativ von den individuellen Anstrengungen F ab, die Erkennung von schattenwirtschaftlichen Aktivitäten zu erschweren. Aus diesen Überlegungen ergibt sich der folgende formale Zusammenhang:

Schattenwirtschaftliche Tätigkeiten können daher als die wirtschaftlichen Tätigkeiten und das daraus generierte Einkommen interpretiert werden, die sich staatlichen Vorschriften, der Besteuerung oder generell der Erfassung und weiteren staatlichen Bearbeitung entziehen. Die S. konzentriert sich daher auf produktive wirtschaftliche Aktivitäten, die normalerweise in den VGR enthalten sind, aber aufgrund der Verlagerung in die S. verborgen bleiben.

Vesa Kanniainen, Jenni Pääkönen und F. Schneider beziehen viele der theoretischen Überlegungen von M. G. Allingham und A. Sandmo in ihr Modell der S. ein. Sie stellen die Hypothese auf, dass Steuererhöhungen die S. eindeutig erhöhen, während die Verfügbarkeit von und der Zugang zu aus Steuern finanzierten öffentlichen Gütern die Beteiligung in der S. abschwächt. Der letztere Effekt hängt jedoch von der Möglichkeit ab, auf diese öffentlichen Güter zuzugreifen. Lars Feld und B. S. Frey erweitern die Analyse um die Betrachtung der endogenen Steuermoral und von guter Regierungsführung (Governance). Sie interpretieren die Bereitschaft sich der Besteuerung zu unterwerfen als Ergebnis eines komplizierten Zusammenspiels zwischen der individuellen Steuermoral und den behördlichen Abschreckungsmaßnahmen und argumentieren, dass die Kenntnis der Spielregeln der Besteuerung entscheidend für die Steuerzahler ist. Da der Umfang der staatlichen Abschreckungsmaßnahmen als Signal für die Steuermoral die eine Gesellschaft durch diese Maßnahmen erzeugen will interpretiert werden kann, besteht theoretisch die Möglichkeit, dass die intrinsische Motivation des Einzelnen Steuern zu zahlen durch Abschreckungsmaßnahmen verdrängt wird. Zudem muss die Steuermoral nicht steigen, selbst wenn der Steuerzahler die bereitgestellten öffentlichen Güter als Gegenleistung für seine Steuerzahlungen wahrnimmt. Wenn Individuen die Entscheidungen politischer Entscheidungsträger im Bereich der Daseinsvorsorge oder die Behandlung von Steuerzahlern durch die Steuerbehörden als ungerecht empfinden, kann die Steuermoral auch zurückgehen. Sie ist also nicht exogen gegeben, sondern wird durch Regierungshandeln und Verwaltungspraxis beeinflusst. Ein Überblick über die wichtigsten Einflussfaktoren der S. in Industrieländern sind in Tab. 1 zusammenfassend im Überblick dargestellt.

| Kausalvariable | theoretische Überlegungen | Quellen |

| Steuer- und Sozialversicherungslast | Die Gesamtsteuerbelastung wirkt sich auf die Arbeits-Freizeit-Entscheidung aus und kann das Arbeitskräfteangebot in der S. stimulieren. Je größer die Differenz zwischen den Gesamtarbeitskosten in der offiziellen Wirtschaft und dem Ergebnis nach Steuern (vom Arbeitseinkommen), desto größer ist der Anreiz die steuerliche Belastung zu reduzieren und in der S. zu arbeiten. Dieser Steuerkeil hängt von den Sozialversicherungsbeiträgen und der Gesamtsteuerbelastung ab, so dass diese zu den wichtigsten Determinanten zur Erklärung der Existenz der S. gehören. | z.B. Thomas (1992); Johnson/Kaufmann/Zoido-Lobatón (1998); Giles (1999); Tanzi (1999); Schneider (2003, 2005); Dell’Anno (2007); Dell’Anno/Gómez Antonio/Alanon Pardo (2007); Bühn/Schneider (2012) |

| Qualität der Institutionen | Die Qualität der öffentlichen Einrichtungen ist ein weiterer Schlüsselfaktor für die Entwicklung des informellen Sektors. Insb. die effiziente und diskretionäre Anwendung der Steuergesetze und -vorschriften durch die Regierung spielt eine entscheidende Rolle bei der Entscheidung, sich in der S. zu engagieren. Insb. scheint eine Bürokratie mit hoch korrupten Regierungsbeamten (Korruption) mit größeren inoffiziellen Aktivitäten verbunden zu sein, während eine gute Rechtsstaatlichkeit (Rechtsstaat) durch die Sicherung von Eigentumsrechten (Eigentum) und die Durchsetzbarkeit von Verträgen den Nutzen einer formellen Betätigung erhöht. Tatsächlich profitiert die Produktion im formellen Sektor von einer höheren Bereitstellung produktiver öffentlicher Dienstleistungen und wird durch die Besteuerung negativ beeinflusst, während die S. umgekehrt reagiert. Ein informeller Sektor, der sich als Folge des Versagens politischer Institutionen bei der Förderung einer effizienten Marktwirtschaft und durch eine ineffiziente Bereitstellung öffentlicher Güter herausgebildet hat, kann sich verringern, wenn die Institutionen gestärkt werden und die Steuerpolitik näher an die Interessen des Medianwählers heranrückt. | z.B. Johnson/Kaufmann/Zoido-Lobatón (1998); Friedman u. a. (2000); Dreher/Schneider (2009); Dreher/Kotsogiannis/McCorriston (2009); Schneider (2010); Bühn/Schneider (2012); Teobaldelli (2011); Schneider/Williams (2013) |

| Regulierungsdruck | Regulierungen, bspw. Arbeitsmarktregelungen oder Handelshemmnisse, sind ein weiterer wichtiger Faktor der die Wahlfreiheit für Individuen einschränkt. Sie führen zu einem erheblichen Anstieg der Arbeitskosten in der offiziellen Wirtschaft und stellen somit einen weiteren Anreiz für eine Betätigung in der S. dar: Länder die einen höheren Regulierungsgrad aufweisen haben tendenziell einen höheren Anteil der S. am BIP. | z.B. Johnson/Kaufmann/Shleifer (1997); Friedman u.a. (2000); Kucera/Roncolato (2008); Schneider (2011) |

| Dienstleistungen des öffentlichen Sektors | Eine Zunahme der S. kann zu geringeren Staatseinnahmen führen, was wiederum die Qualität und Quantität öffentlicher und öffentlich bereitgestellter Güter und Dienstleistungen verringert. Dies kann letztlich zu steigenden Steuersätzen führen, obwohl sich die Qualität der öffentlichen Güter (wie der öffentlichen Infrastruktur) und der Verwaltung nicht positiv ändert (unverändert bleibt oder sogar verschlechtert). Die Folge ist ein noch stärkerer Anreiz, in der S. aktiv zu werden. Länder mit höheren Steuereinnahmen, die durch niedrigere Steuersätze, weniger Gesetze und Vorschriften, eine bessere Rechtsstaatlichkeit und ein niedrigeres Korruptionsniveau erzielt werden, sollten daher, ceteris paribus, eine weniger umfangreiche S. aufweisen. | z.B. Johnson/Kaufmann/Zoido-Lobatón (1998); Feld/Schneider (2010) |

| Steuermoral | Die Effizienz des öffentlichen Sektors wirkt sich auch indirekt auf die Größe der S. aus, da sie die Steuermoral beeinflusst. Die Einhaltung der Steuervorschriften beruht auf einem psychologischen Steuervertrag, der einerseits die Rechte und Pflichten des Steuerzahlers und andererseits den Staat und seine Steuerbehörden beinhaltet. Steuerzahler neigen eher dazu ihre Steuern ehrlich zu entrichten, wenn sie im Austausch nutzenstiftende öffentliche Dienstleistungen erhalten. Die Behandlung der Steuerzahler durch die Steuerbehörde spielt ebenfalls eine Rolle. Wenn Steuerpflichtige statt wie Untergebene in einer hierarchischen Beziehung als gleichberechtigte Partner behandelt werden, werden sie ihren Verpflichtungen aus dem psychologischen Steuervertrag eher nachkommen. Daher können (bessere) Steuermoral und (stärkere) soziale Normen die Wahrscheinlichkeit verringern, dass Individuen in der S. aktiv werden. | z.B. Feld/Frey (2007); Kirchler (2007); Torgler/Schneider (2009); Feld/Larsen (2005, 2009); Feld/Schneider (2010) |

| Abschreckung(Deterrence) | Trotz des starken Fokus auf Abschreckungsstrategien zur Bekämpfung der S. in der Öffentlichkeit ist überraschend wenig über deren Auswirkungen aus empirischen Studien bekannt. Dies ist darauf zurückzuführen, dass Daten zum rechtlichen Hintergrund und zur Häufigkeit von Prüfungen selten verfügbar sind. Selbst für OECD-Länder sind solche Daten schwer zu erheben. Entweder gestaltet es sich schwierig Geldbußen und Strafen nach Schwere der Straftat und dem tatsächlich erzielten Einkommen des „Täters“ zu differenzieren oder die Steuerbehörden geben nicht an, wie intensiv die Prüfungen sind. Die wenigen verfügbaren empirischen Umfragen belegen, dass Geldbußen und Bestrafung keinen negativen Einfluss auf die S. haben, jedoch das subjektiv wahrgenommene Entdeckungsrisiko. Die Ergebnisse sind häufig schwach und Granger-Kausalitätstests deuten auf eine mögliche umgekehrte Kausalität hin: Abschreckungsmaßnahmen wirken sich nicht auf den Umfang der S. aus, sondern die Größe der S. bedingt wie viele Abschreckungsmaßnahmen durch den Staat implementiert werden. | z.B. Andreoni/Erard/Feinstein (1998); Pedersen (2003); Feld/Larsen (2005, 2009); Feld/Schneider (2010) |

| Entwicklung der offiziellen Wirtschaft | Die Entwicklung der offiziellen Wirtschaft ist ein weiterer Schlüsselfaktor zur Erklärung der S. Je höher (niedriger) die Arbeitslosenquote (das BIP-Wachstum), desto höher ist ceteris paribus der Anreiz in der S. zu arbeiten. | z.B. Schneider/Williams (2013); Feld/Schneider (2010) |

| Selbstständigkeit | Je höher die Quote der nicht abhängig Beschäftigten ist, desto mehr Aktivitäten können ceteris paribus potentiell in der S. erbracht werden. | z.B. Schneider/Williams (2013); Feld/Schneider (2010) |

Tab. 1: Wichtige Determinanten der Schattenwirtschaft

3. Zusammenfassung und Schlussbemerkungen

Drei Hauptaspekte machen die informelle Wirtschaft zu einem interessanten und relevanten Forschungsthema für Ökonomen. Erstens ist nach der überwiegenden Mehrheit der verfügbaren empirischen Daten die Größe der informellen Wirtschaft in den letzten Jahren gewachsen. Ein zweiter Aspekt ist, dass eine wirksame Politik genaue Informationen über informelle Wirtschaftsaktivitäten erfordert. Detaillierte Informationen ermöglichen es den Regierungen, das Ausmaß der informellen Wirtschaft zu messen, anschließend ihre Determinanten zu studieren und schließlich Ressourcen zu ihrer Bekämpfung bereitzustellen. Drittens liefert die Beobachtung der Entwicklung der informellen Wirtschaftsaktivitäten im Laufe der Zeit auch Hinweise dafür, wie erfolgreich diese Bemühungen waren und kann den Regierungen helfen, ihre Politik weiter zu verbessern.

Literatur

F. Schneider/C. C. Willams: The Shadow Economy, 2013 • A. Buehn/F. Schneider: Shadow Economies Around the World. Novel Insights, Accepted Knowledge, and New Estimates, in: International Tax and Public Finance 19/1 (2012), 139–171 • F. Schneider (Hg.): Handbook on the Shadow Economy, 2011 • D. Teobaldelli: Federalism and the Shadow Economy, in: Public Choice 146/3 (2011), 269–269 • L. P. Feld/F. Schneider: Survey on the Shadow Economy and Undeclared Earnings in OECD Countries, in: GER 11/2 (2010), 109–149 • F. Schneider: The Influence of Public Institutions on the Shadow Economy. An Empirical Investigation for OECD Countries, in: EJLE 6/3 (2010), 441–468 • A. Buehn/A. Karmann/F. Schneider: Shadow Economy and Do-it-yourself Activities. The German Case, in: JITE 165/4 (2009), 701–722 • A. Dreher/C. Kotsogiannis/S. McCorriston: How do Institutions Affect Corruption and the Shadow Economy?, in: International Tax and Public Finance 16/4 (2009), 773–796 • A. Dreher/F. Schneider: Corruption and the Shadow Economy. An Empirical Analysis, in: Public Choice 144/2 (2009), 215–277 • L. P. Feld/C. Larsen: Undeclared Work in Germany 2001–2007. Impact of Deterrence, Tax Policy, and Social Norms, 2009 • B. Torgler/F. Schneider: The Impact of Tax Morale and Institutional Quality on the Shadow Economy, in: J. Econ. Psychol. 30/3 (2009), 228–245 • D. Kucera/L. Roncolato: Informal Employment. Two Contested Policy Issues, in: ILR 147/3 (2008), 321–348 • R. Dell’Anno: The Shadow Economy in Portugal. An Analysis With the MIMIC Approach, in: J. Appl. Econ. 10/2 (2007), 253–277 • Ders./M. Gomez-Antonio/A. Alanon Pardo: Shadow Economy in Three Different Mediterranean Countries. France, Spain and Greece. A MIMIC Approach, in: Empirical Economics 33/1 (2007), 51–84 • L. P. Feld/B. S. Frey: Tax Compliance as the Result of a Psychological Tax Contract. The Role of Incentives and Responsive Regulation, in: Law and Policy 29/1 (2007), 102–120 • E. Kirchler: The Economic Psychology of Tax Behaviour, 2007 • F. Schneider: Shadow Economies and Corruption All Over the World. New Estimates for 145 Countries, in: Economics 1/9 (2007) • L. P. Feld/C. Larsen: Black Activities in Germany in 2001 and 2004. A Comparison Based on Survey Data, Study no.12, 2005 • F. Schneider: Shadow Economies Around the World. What do we Really Know?, in: Eur. J. Political Econ. 21/4 (2005), 598–642 • R. Dell’Anno/F. Schneider: The Shadow Economy of Italy and Other OECD Countries, 2004 • V. Kanniainen/J. Pääkönen/F. Schneider: Fiscal and Ethical Determinants of Shadow Economy, 2004 • K. Gerxhani: The Informal Sector in Developed and Less-developed Countries. A Literature Survey, in: Public Choice 114/3–4 (2003), 295–318 • S. Pedersen: The Shadow Economy in Germany, Great Britain and Scandinavia, 2003 • F. Schneider: The Shadow Economy, in: C. K. Rowley/ders. (Hg.): Encyclopedia of Public Choice, 2003, 286–296 • E. Friedman u. a.: Dodging the Grabbing Hand. The Determinants of Unofficial Activity in 69 Countries, in: J. Publ. Econ. 76/4 (2000), 459–493 • E. A. Posner: Law and Social Norms, 2000 • D. E. A. Giles: Measuring the Hidden Economy. Implications for Econometric Modelling, in: EconJ 109/3 (1999), 370–380 • V. Tanzi: Uses and Abuses of Estimates of the Underground Economy, in: EconJ 109/3 (1999), 338–347 • J. Andreoni/B. Erard/J. Feinstein: Tax Compliance, in: JEL 36/4 (1998), 818–860 • S. Johnson/D. Kaufmann/P. Zoido-Lobatón: Regulatory Discretion and the Un-official Economy, in: AER 88/2 (1998), 387–392 • S. Johnson/D. Kaufmann/A. Shleifer: The Unofficial Economy in Transition, in: Brookings Papers on Economic Activity 2 (1997), 159–239 • E. L. Feige: The Underground Economy and the Currency Enigma, in: Supplement to Public Finance/Finances Publiques 49 (1994), 119–136 • P. Smith: Assessing the Size of the Underground Economy. The Canadian Statistical Perspectives, in: Canadian Economic Observer 11 (1994), 16–33 • J. J. Thomas: Informal Economic Activity, 1992 • B. S. Frey/W. Pommerehne: The Hidden Economy. State and Prospect for Measurement, in: Review of Income and Wealth 30/1 (1984), 1–23 • M. G. Allingham/A. Sandmo: Income Tax Evasion. A Theoretical Analysis, in: J. Publ. Econ. 1/3 (1972), 323–338.

Empfohlene Zitierweise

A. Bühn: Schattenwirtschaft, Version 08.06.2022, 09:10 Uhr, in: Staatslexikon8 online, URL: https://www.staatslexikon-online.de/Lexikon/Schattenwirtschaft (abgerufen: 17.04.2025)